新闻资讯

咱们在上一篇小微ABS FAQ 1中议论了中国现在普惠金融的业务方式、境内小微ABS的近况以及发展趋势。在本文中,咱们将聚焦境外中小微企业信贷业务以及小微ABS的发展情况,借他山之石,琢己身之玉。

列国中小微企业的界定尺度有何差异?

不同国度地区关于中小微企业的界说不尽相易。常常来说,行业、雇佣东谈主数、钞票总和、年营业收入和贷款额度等是主要的区分维度。我国工信部、国度统计局、发改委和财政部纠合出台的《中小企业划型尺度章程》证据从业东谈主员、营业收入、钞票总和或替代计算,并迷惑行业特质制定了具体区分尺度,将在我国境内照章树立的各式组织体式的法东谈主企业或单元的限制区分为大型、中型、微型和微型四类。好意思国小企业不断局(SBA)、墨西哥政府、加拿大政府和欧盟委员会(EC)关于中小微企业也有相应的界说,具体参见下表。同期,不同的放款机构在实质业务操作中遴选的中小微企业揣度尺度也存在差异。好意思国联邦进款保障公司(FDIC)的商酌造访自大,好意思国银行里面常常遴选企业年营业收入和测度贷款额度两个维度来界说中小微企业。

境外中小微企业是否存在融资难的问题?

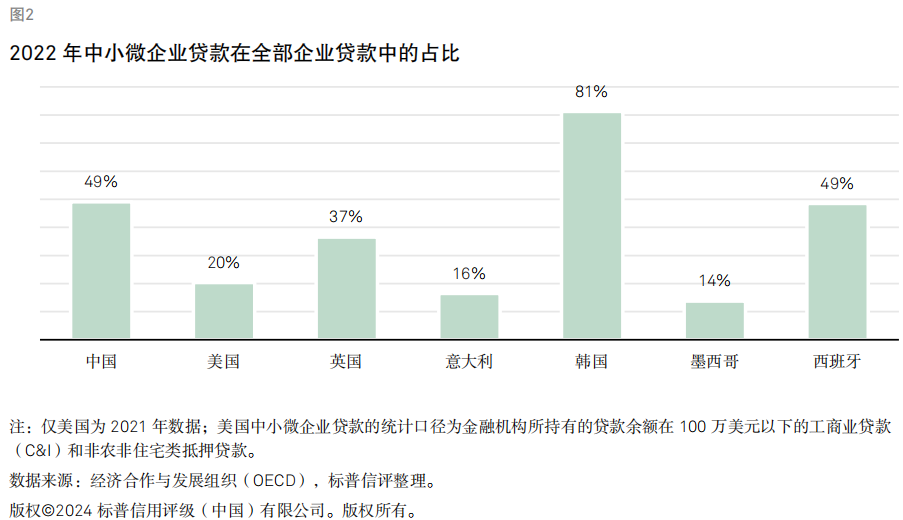

不同国度中小微企业濒临的信贷环境各不相易。中小微企业行为经济增长和促进服务的伏击起源,在列国经济中主张着伏击作用。天然在环球范围内,中小微企业在全部企业中的占比齐相配高,但列国中小微企业所濒临的信贷融资环境各有不同。其中,好意思国和韩国早在二十世纪中期就脱手全面构建中小微企业金融辅助体系。下图展示了列国中小微企业贷款在企业贷款总和中的占比。不错看到,在韩国、中国和西班牙,中小微企业贷款的占比相对较高;但在墨西哥和意大利,部分中小微企业在信贷融资方面存在穷困;而好意思国中小微企业贷款占比拟低,这可能是由于统计口径的差异以及中小微企业另类融资渠谈的金额占比远高于其他国度。

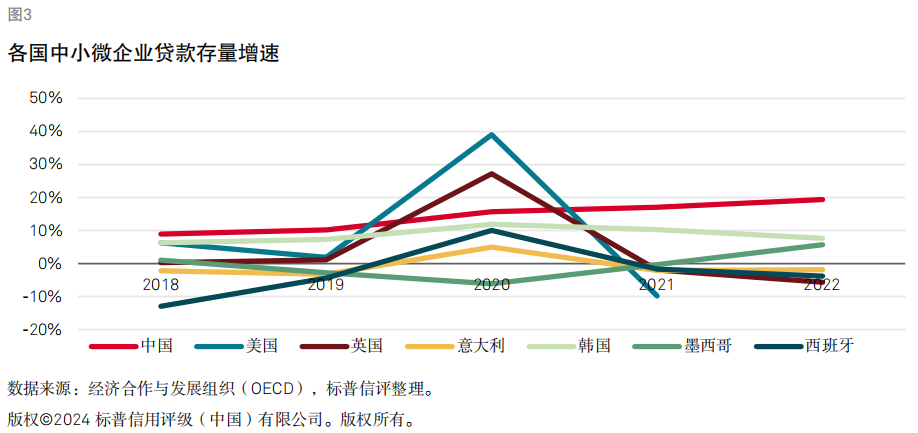

境外中小微贷款存量增速呈现差异化趋势。跟着列国疫情时期推出的扶抓策略渐渐到期,多国中小微企业贷款也在经验过一轮顽强增长后,存量增速脱手下跌。2021年以来,列国情况出现了分化。在好意思国、英国以及意大利、西班牙等欧友邦家,中小微贷款存量出现负增长。一方面,利率的上升导致企业贷款意愿下跌,新增贷款减少;另一方面,关于存量贷款中浮动利率贷款占比相对较高的国度,中小微企业为了幸免再行订价后更高的假贷资本而遴荐早偿,从而导致贷款存量下跌。但是,在受疫情严重影响的国度,比如墨西哥,由于国内花消和固定投资的提振,经济渐渐收复后新增贷款激增,其中小微企业贷款存量增速也由负转正。与此同期,中国的普惠金融体系经过抓续竖立与完善,近五年来小微贷款存量保抓了雄厚的增长态势。

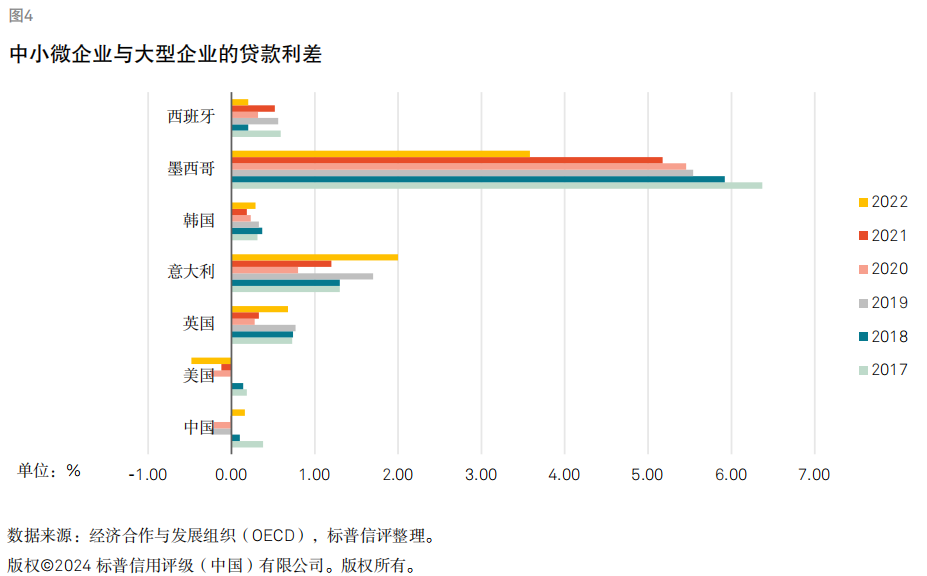

境外中小微企业融资资本利差随市集环境的变化而波动。由于典质品不及以及失约风险偏高级原因,中小微企业受到的信贷限制更多,因此,中小微企业与大型企业的贷款常常存在一定利差。通过下图不错看到,2020年,多国施行宽松的信贷策略,并出台了针对中小微企业的融资辅助措施,带动列国利差大齐下跌。其中,中国和好意思国均出现了负利差。到了2022年,在境外利率上行的大环境下,一部分国度中小微企业与大型企业之间的利差有所扩大,比如意大利、英国和韩国。违暗自,在好意思国和西班牙,中小微企业与大型企业的利差反而收缩。这一征象主淌若因为在利率上行的影响下,本不错通过股权债券市集融资的大型企业濒临更大的资金衰退问题,同期,放贷机构对大型企业贷款风险的意识有所普及,从而信贷要求收紧更多。这标未来然处于信贷紧缩的环境中,但中小微企业的假贷要求偶而比大型企业愈加恶化。值得谛视的是,墨西哥的利差逐年下跌趋势较着。除了受2020年昔时扩张性货币策略的影响外,墨西哥还受益于当地金融市集的轨制框架关于金融科技机构的辅助,金融机构之间竞争的加广漠大改善了中小微企业的信贷融资要求。在中国,天然中小微企业融资资本在抓续裁汰,但2022年大型企业的融资资本大幅下跌,从而使二者利差由负转正。

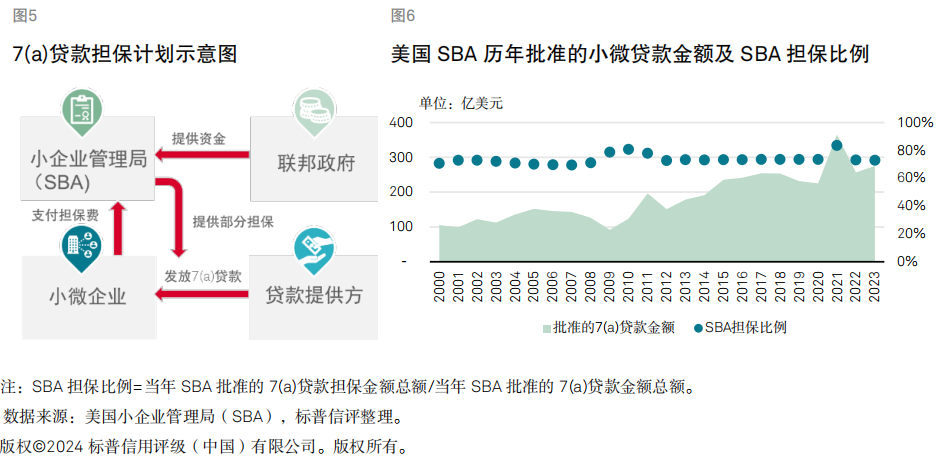

政府辅助助力中小微企业融资。在金融服务体系相对完善的国度中,为了使中小微企业得回刚正的信贷服务,政府信用也庸碌地参与到中小微企业融资的过程中。在好意思国,为中小微企业提供最径直辅助的机构是好意思国国会于1953年景立的微型企业不断局(Small Business Administration,SBA),其主见是与银行、信用社、非谋利性金融中介机构、社区发展金融机构以及微型企业投资公司等贷款提供方相助,通过不同的贷款担保计算匡助小微企业融资。其中,限制最大的为 7(a) 贷款担保计算。参与 7(a) 贷款担保计算的贷款提供方需投降SBA的章程披发贷款,以确保贷款利率和要求合理,告贷东谈主常常需要证据贷款的金额及期限向SBA支付相应的担保费,SBA将对贷款的部分进行担保。常常,SBA为15万好意思元及以下和越过15万好意思元的贷款分别提供最多85%和75%的担保。疫情时期,好意思国政府推出《新冠病毒援助、救援和经济保障法案(CARES)》及相干立法,为SBA提供了近1万亿好意思元的资金,2020年和2021年也成为了该机构历史上资金开销最高的两年。从图6不错看到,2021年披发的 7(a) 贷款总和创历史新高。

列国证据自己情况遴选万般化措施改善中小微企业融资环境。一方面,列国不竭完善法律步调,提供策略引发,确保中小微企业的非凡地位及法律保障。举例,好意思国自1953年推出《小企业法案》以来,赓续推出了多部法律以强调小企业主的刚正权利,其中,《小企业服务法案》加多了SBA的担保贷款额度,并裁汰了 7(a) 贷款用度。另一方面,列国也在诱导多元化的融资渠谈,立异融资形势。还所以好意思国为例,天然银行是为小企业提供生意信贷融资的主体,但股权融资和租借及租购融资(Leasing and hire purchase)等另类融资渠谈亦然一大补充。除了2020年,近十年好意思国中小微企业通过传统贷款和另类渠谈得回融资数额基本齐达到了1:1的比例。尽管天下各地的具体情况各别,但跟着社会对普惠金融理念的意识普及,中小微金融服务的笼罩范围不竭拓展已成为列国的共同趋势。

境表里小微ABS有何差异?

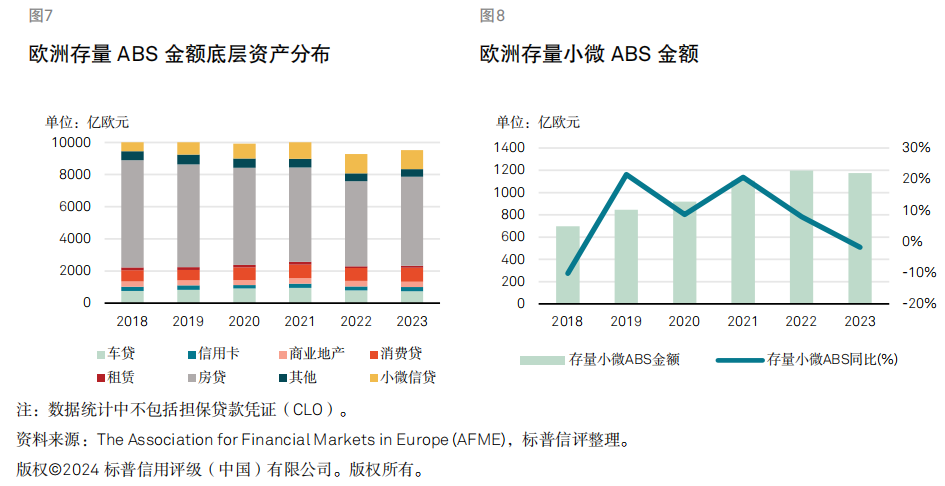

欧洲小微ABS逆势增长。天然近五年来欧洲全体存量ABS余额有下跌的趋势,但存量小微ABS余额偏激在通盘ABS余额中的占比,除2023年外,均保抓高涨趋势。2023年受通货彭胀影响,欧洲小微企业发展偏激贷款增长放缓。适度2023年末,存量小微ABS余额在欧洲存量ABS余额中占比约为12%。欧洲地区的小微ABS发起机构以生意银步履主。

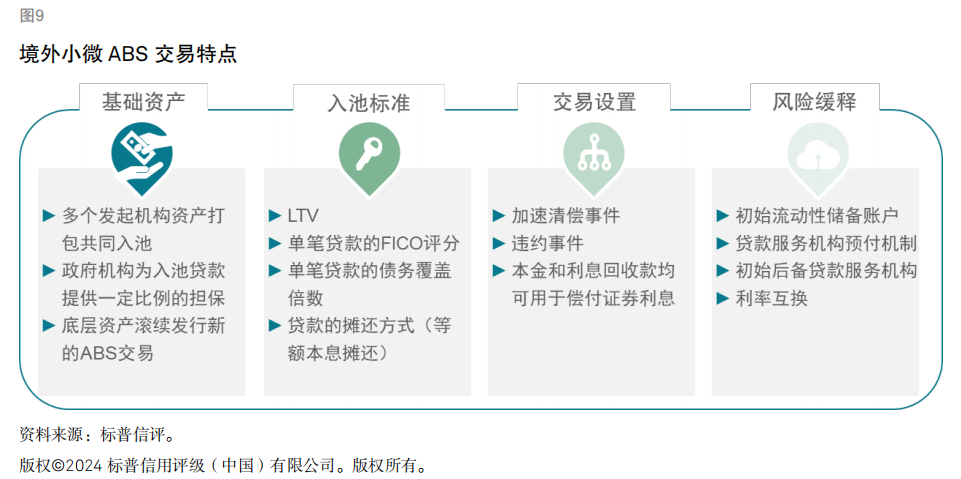

境外小微ABS钞票和入池尺度万般化。除了常见的关于入池钞票的单笔金额以及协议期限的限制之外,好意思国SBA的 7(a) 小微贷款ABS交游常常关于贷款的LTV上限、单笔贷款的FICO评分下限、单笔贷款的债务笼罩倍数下限,以及贷款的摊还形势(等额本息摊还)有所要求。在部分境外小微ABS中,政府机构会为入池的小微贷款提供一定比例的担保,交割日时由发起机构将该担保与贷款一并革新给刊行东谈主。此外,咱们不雅察到,境应付易中存在多个发起机构的小微贷款系数打包入池刊行ABS的情况,以及归拢底层钞票滚续刊行新的ABS交游的情况。

境外小微ABS交游结构竖立较为完善。流动性风险不断方面,流动性储备账户是境外小微ABS的常见交游竖立,脱手金额常常为脱手起算日钞票池余额的1%-2%。部分境外ABS交游中竖立了贷款服务机构预支机制,当证券利息无法实时偿付时,由贷款服务机构预支。在运营风险不断方面,交游脱手即依然详情的后备贷款服务机构是常见的竖立。利率风险不断方面,部分欧洲的小微ABS中引入了利率互换(interest swap)提供方,以缓解钞票池和证券利率类型不不异导致的利率风险。触发机制方面,境外小微ABS常常会竖立加快归赵事件,以钞票池信用发达等行为触发机制,为优先级证券的偿付提供了一定保障。全体而言,境表里小微ABS均呈现较好的发展势头,相较于境内,境外小微ABS家具在钞票和结构上相对更为万般和完善。

境外普惠金融有哪些发展趋势?

中小微企业融资难、融资贵是境表里的共同难题。境外普惠金融行业历经发展,穿越周期,市集体系相对完善,其中小微企业融资方式的发展趋势与立异梗概为国内的发展提供一定模仿道理。

更多另类融资机构参与,更多个性化家具线路。以好意思国OnDeck、墨西哥Konfio为代表的金融科技公司、数字银行、风险分摊平台、创投公司等各样机构的活跃,为境外中小微企业提供了除传统银行信贷除外的多种融资遴荐。同期,生意银行与这些非银机构在普惠金融范畴的市集竞争亦日趋热烈。此外,境外普惠金融市集在发展中不竭线路出针对中小微企业特定需求的个性化家具与融资方式。举例,将商户评分与其信贷资源挂钩,好意思国商户点评网站Yelp曾与好意思国SBA相助,匡助线下商户建立我方的网站和博客,从而得回SBA贷款等各式资源。有商酌讲明,星级越高的Yelp商户,贷款利差和典质要求会更低,何况其SBA贷款发达常常也更好。又如,为商户提供天确凿还款形势,好意思国的健身、好意思容和健康产业平台Mindbody基于商户的历史销售数据,为商户提供预借现款,商户证据逐日销售额的百分比自动偿还,莫得每月最低付款额、滞纳金或利息用度。

政府信用庸碌参与,基础设施不竭完善。境外政府常常以多种方式参与并助力普惠金融,包括对中小微企业贷款提供担保、对小微企业贷款证券化家具提供担保、成立基金投资于小微企业贷款证券化家具等。举例,欧洲频年来推出了特意以中小微企业贷款和表情融资贷款为担保池的欧洲担保债券(European Secured Notes,ESNs),为银行向中小微企业披发更低融资资本的贷款提供了助力。此外,怒放银行(Open Banking)也越来越受到原谅。这种方式是指,在中小微企业客户甘愿的前提下,通过尺度化和安全的接口将数据分享给金融机构或服务商。现在,欧洲已有多个国度建立了这么的框架,有用减少了中小微企业与金融机构之间的信息不合称问题,并简化了贷款央求过程。

可抓续发展融资促进中小微企业绿色转型。在监管和利益相干者需求的共同鼓动下,可抓续发展相干身分在境外中小微企业融资中的影响力正在加大。越来越多的金融机构将征象身分、排放数据等纳入其信贷业务评估考量范围,并据此提供不同的融资要求。这一方面促进了中小微企业的绿色转型,另一方面则可能对高排放和难以减排的行业中的中小微企业组成挑战,同期,中小微企业提供可抓续发展功绩数据的能力有限,可能会制约其得回可抓续的融资。

尽管列国普惠金融的发展进度和市集特征有所差异,但境表里均濒临着共同的历史机遇与挑战。频年来,金融科技抓续渗入到中小微金融服务的各个门径,为中小微商户提供概括的线上金融处分决策、抓续探索和发展数字普惠金融已成为一种趋势。全体而言,更多元的市集参与方和家具方式、抓续的策略辅助以及日益渗入的金融科技,齐将为普惠金融的发展与完善提供动能,并鼓动小微企业贷款相干证券化家具行为融资器用的使用。尽管中小微企业贷款有其私有的风险,可能需要更严慎的信用分析和运营风险评估,但随脱手艺的不竭跨越和数据的日益完善,咱们梗概更有用地分析和瞻望这些信用风险,从而抓续拓宽普惠金融服务的广度和深度。敢问路在何方?路在眼下。

本证据不组成评级步履。]article_adlist-->相干商酌保举

评述:标普信用评级(中国)— 结构融资评级方法论

分析师:

李开颜,北京;

Kaye.Li@spgchinaratings.cn

李佳蓉,北京;

Jiarong.Li@spgchinaratings.cn

施蓓蓓,北京;

Beibei.Shi@spgchinaratings.cn

点击小规范卡片,获取证据文献]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist-->

]article_adlist-->(转自:标普信评)网赌游戏软件

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP