新闻资讯

(原标题:政府出资并购立异药企 能分解“堰塞湖”吗)网赌游戏软件

12月10日至12日,令飞所在公司的股票贯穿三天大涨。10日这天,上海市政府晓谕将提拔100亿元生物医药产业并购基金,力图到2027年落地一批代表性并购案例。

这是地方政府初次针对生物医药产业提拔并购基金。已在二级商场登陆的多家上海生物医药产业链商酌企业被投资者视为潜在的并购方,例如,上海医药(601607.SH/02607.HK)、信达生物(01801.HK)、张江高科(600895.SH)、复星医药(600196.SH/02196.HK)等。

事实上,令飞这段时期如实忙于寻找一级商场的好场所,如故与10多家立异药企有过构兵。不外阻隔并不睬思,她看中的场所不时未低廉,但公司能够拿出来作念并购的现款却有限。同期,她所在公司的股价近两年偏低,鼓舞不肯意在此时通过增发股票的样式来复旧并购。

令飞遭受的情况不是孤例。

近两年,跟着IPO收紧,生物医药一级商场如故形成一个巨大的“堰塞湖”。投资方难以通过IPO退出,运转寻求出售管线、NewCO、并购等其他样式回本。9月,中国证监会发布《对于深刻上市公司并购重组商场校正的意见》后,业内东说念主士愈加期待并购畴昔能替代IPO成为中国生物医药领域主要的退出渠说念。

许多立异药企的独创东说念主、投资东说念主在昔时一段时期皆曾坐上过并购谈判桌,但不少东说念主被“市融率”“区别订价”等新词汇打懵,买卖两边的“估值鸿沟”让他们并购梦碎。

讲究近一年的并购商场,简直下场大手笔并购立异药企的多是跨国企业,原土企业出手的很少。东北制药(000597.SZ)收购鼎成肽源、亿腾医药反向收购嘉和生物(06998.HK)是国内药企少有的并购算作。

业内东说念主士以为,中枢问题在于,有购买力的中国药企并未几。其中,资金实力最丰厚的是国企,在国有钞票保值升值的调查要求下,国企风光出手买的是已终了结识盈利的公司,但大多数立异药企不随和这一条目。

依靠仿制药起家的民营药企,虽有一定的现款流,但大多厌恶不细目性,更心爱能够立马变现的钞票。

另外,买方但愿付出最少的现款,要是能用换股方式收购是比较好的,但卖方则思要尽可能多的现款。

在令飞看来,畴昔3—5年,并购会是老本商场的主旋律,但在本体操作中,还有好多机制问题需要打破。她以为,上海政府这次建树并购基金,意在饱读吹有一定资金实力的企业下场收购,临了成果若何尚待不雅察。

广慧并购盘问院院长、广慧投资董事长俞铁成以为,畴昔会有越来越多的地方政府跟进上海的算作,在生物医药产业进展的地方,地方政府皆会有相同的需求。

东方高圣独创东说念主陈明键近期一直在温雅生物医药领域的并购契机,此前他曾找南边某地方政府募资,但愿组建一支100亿元的并购基金。他的好奇瞻仰主要在港股18A公司。他以为,在港股18A盛大估值偏低的情况下,此前之是以莫得出现大界限并购,即是因为枯竭体量大、专科化的商场并购基金。

能否应急

12月10日,《上海市复旧上市公司并购重组步履决议(2025—2027年)》提倡要提拔100亿元生物医药产业并购基金,受到一二级商场投资者的高度温雅。

此前虽有多地提拔复旧生物医药产业发展的政府或国资母基金,但特意针对并购的,这如故第一次。

专注于医疗健康一级商场投资的醴泽老本管理合鼓舞说念成见勇第一时期检验了上述文献。他对经济不雅察报示意,昔时十年,无数资金参加生物医药领域,但在对立异药并不友好的支付环境下,再加上IPO收紧,投资东说念主很难拿到相应酬金,急需一个更好的退出通说念。

“这次上海政府起到了一个开发性的作用,咱们乐见其成。”张勇同期说,昔时十年千里淀在立异药械商场的投资基金是巨量的,比较起来,100亿元是杯水救薪。

讲究历史数据,仅2019年,上海市生物医药产业领域的融资总数就达911亿元。2020年和2021年,这一数据分裂是444亿元和358亿元。由于许多基金的投资周期为5—7年,这些资金正进入退出期。

张勇用“压力巨大”来刻画行业现时的退出境况。在行业里,醴泽老本是一家专注于对所投企业进行深度赋能的投资机构,除财务投资外,还会匡助企业贬责稠密盘算推算问题。张勇近期好多时期皆忙于为所投企业寻找出售管线及被并购的契机。

邓江的境况与张勇相同。邓江是上海一家VC的独创合鼓舞说念主,专注投资生物科技。他对上海的策略还处于不雅望气象,一方面因为资金开端等策略细节尚未公布;另一方面,他对“政府并购母基金+产业老本”的模式有疑虑。

上海市提倡,政府投资基金可以通过无为股、优先股、可转债等样式参与并购基金出资,并相宜让利。“链主”企业通过企业风险投资(CVC)样式围绕本产业链关节方式开展并购重组的,将CVC基金提拔纳入快速通说念。

“作念并购基金仅仅第一步,临了的价值变现如故要进入公开商场。上市公司先作念体外孵化,待盈利后再并表入上市主体,如实有成效案例,但也有好多不成效的案例。”邓江以为,这个模式存在一个根底的矛盾,并购基金是要挣钱的,天然但愿卖得越高越好,但上市公司从钞票收购的角度,应该是越低廉越好,这就会带来治理层面的问题。

比较CVC模式,他更倾向于复旧专科化的并购基金,因为这会让交游经由变得更通俗。

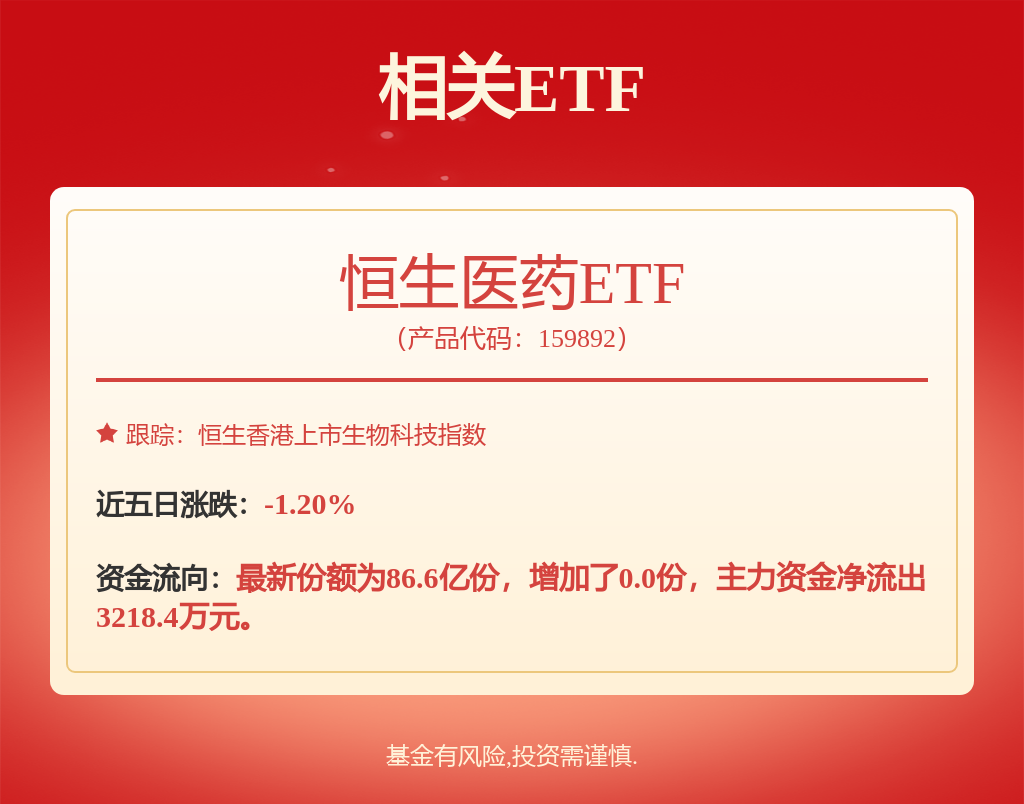

据俞铁成不雅察,地方政府之是以风光复旧CVC模式,是因为这可以成为一种招商时间。他以为,越是欠进展地区畴昔越会热衷于此。他例如,安徽的一个地方政府可以通过参与定增、可转债等样式为上海的一家上市公司出资作念并购,政府的条目是,并购完成后,上市公司能够在安徽返投一家分公司或者一个坐褥基地,并喜悦每年的税收额度。

“参与上市公司定增,6个月后,地方政府就可以通过卖出股权解套,卖完后它还可以再找下一家协作。比较于拿钱直投一级商场的公司,陷进去三五年皆回不来,以致取水漂,并购招商模式的效力高得多。”俞铁成说。

估值鸿沟

最近找俞铁成帮手牵线并购的立异药企好多,但他只接如故创造利润的企业的被并购需求。

他构兵的A股上市公司雇主也只对如故盈利的场所感好奇瞻仰。这是因为好多二级商场的投资者敬重上市公司的利润报表,莫得收入或者未盈利的立异药企并表到上市公司后,会让公司账面的营收、利润数据变得丢丑。

在买方追求能够变现的钞票的趋势下,无数处于在研阶段的立异药企被并购的契机变得极小。

邓江发现,面前坐在并购谈判桌上的买方最常说的词不是“估值”,而是“市融率”,即买方出的价钱与卖方上一轮融资时的估值毫无商酌,只看卖方过往的融资额度,基于该额度订价。这意味着买方出价时只琢磨公司已参加的成本和账面现款,不会为公司畴昔的潜在价值买单。

此外,在与卖方各鼓舞谈判时,买方会“区别订价”。“泛泛的收购,会基于公司估值,凭据各鼓舞执股数分钱。但面前买方是按照每一轮鼓舞进入时的投资成本来谈的。”邓江刻画,商场进入到一种诬陷的气象。

而无论好卖的企业如故不好卖的企业,在与国内药企谈判时皆濒临着估值鸿沟。俞铁成遭受的案例是,卖方但愿卖30亿元,而买方只风光付10亿元。

邓江看到了太多收购方出价相较前一轮融资估值“脚踝斩”的案例。在公开商场也已出现这么的例子。2024年9月,港股上市公司康圣环球(09960.HK)收购的基准医疗,上一轮融资时的估值向上2亿好意思元,而被收购价是2000多万好意思元。

俞铁成说,行业的潜次序是,成心润的企业估值约略是利润的10倍到15倍之间。好多上市药企,要是自身居品可以,市盈率平均在三四十倍,并入一项市盈率不向上15倍的钞票,对上市公司显著是一个利好。

正因有这么的潜次序,一些业内东说念主士对政府基金通过CVC模式作念并购有一些疑虑,因为这极有可能大幅压低立异药企的收购价。一位投资东说念主以为,比较假手于东说念主,不如国资委我方作念买方。

在邓江看来,一笔高质料的并购应该是:买方以一个环球没看懂的高价收购了一家公司,卖方得到丰厚酬金,而后,这家公司不时发展,其创造的利润远浩瀚于买方付出的成本。例如,罗氏收购基因泰克、辉瑞收购华纳-兰伯特。

好的买家是谁

在一级商场“堰塞湖”下,商场并不缺卖家,以致有微信群每天发布场所估值、营收宗旨、对赌条目等并购信息。

比较之下,好买家却难找。

俞铁成近三个月正在鸠合洽谈生物医药领域的并购案,手上有5—6家立异药企在寻找买方。而他意识的上市公司雇主大多对并购不感好奇瞻仰,有的以致对他提倡的并购邀约感到吃惊。

“好多药企一年利润几个亿,他以为作念好我方的业务就行,莫得通过并购其他公司来作念大作念强的意愿。”俞铁成说,再加上立异药企自身存在高风险,并购时的赌性很大,厌恶不细目性的上市公司雇主很难罗致。

令飞也不雅察到了现款实力相对淳朴的企业在并购上的彷徨。她例如,有现款实力的好多是大型仿制药企,而面前寻求被并购的是立异药企,立异药企的烧钱文化与仿制药企敬重现款流之间存在不相融的情况。

这种“老钱”与“新钱”的相反,投资东说念主的体感更昭着。邓江说:“一方面好多传统药企对立异药管线并不熟习,难以判断在研管线的后劲,也就给不出好的价钱;另一方面,基于对产业环境的判断,传统药企自身濒临集采压力,而立异药又有医保谈判,并购的钱畴昔能弗成挣转头,传统药企的判断可能是悲不雅的。”

令飞所在公司属于立异药企,具备判断一级商场场所后劲的能力,同期又有并购意愿。她的考量是,面前公司在二级商场的估值偏低,可以通过收购一级商场场所来栽植公司市值。

“咱们不会要求场所一定要有进入三期临床的药物,或者有如故营业化的居品,更多是覆按在研药物的临床覆按数据以及畴昔的商场后劲。”令飞说。

问题是,一级商场的优质场所并未低廉,令飞公司账面现款除掉自身研发参加外,能用来作念并购的钱并未几。天然可以通过定增等样式募资,但在二级商场估值偏低的配景下,公司鼓舞并不肯意在此时增发股票。

张勇把立异药钞票比作“宇宙上临了一滴水”,但愿找到“最渴的阿谁东说念主”。他说,要是一家上市公司只须十几亿的估值,装了立异药企的钞票后估值能罕有倍的栽植空间,上市公司鼓舞交游价钱的预期也会更合理,协作更有可能成效。

政府资金参与并购的隐忧

令飞对地方政府基金参与并购的气魄有些矛盾。一方面,无数的生物医药企业如实需要贬责资金不毛,另一方面,政府基金或国资的钱不时有不少条目。

令飞所在公司就曾与某国资达成股权协作,模式是明股实债。即国资入股令飞所在上市公司旗下某子公司,附带条目是保本保息,这么国资方既通过这笔投资获取了利润,同期又幸免了因上市公司股价波动带来国有钞票流失的风险。

对令飞所在公司来说,明股实债缓解了那时短期的资金病笃问题,但对上市公司在老本商场的市值选藏莫得太大真义真义。

此外,政府基金不时有招商引资需求。令飞遭受好多地方政府要求在当地新建厂房,“医药企业的钞票更多是无形的,比如专利,它不像钢铁建材行业对产能的需求那么大,新建厂房反而形成了资源的销耗”。她以为,这种招商要求更适合传统行业,对于高精尖的新质坐褥力,应该缩小对固定钞票的返投比例。

除了固定钞票投资外,好多地方政府还会要求企业对当地税收带来孝敬。那些产业转型压力大的地区,例如原来主要依靠房地产、钢铁等重工业的地区,调查税收的需求更急迫。令飞遭受最短的时限是三年,即企业需要在三年内给当地带来税收,而这对需要长周期研发的立异药企来说,难度较大。

令飞盼愿,在政府生物医药产业并购基金落地经由中,过往这些经管企业发展的机制可以得到有用校正。

网赌游戏软件

网赌游戏软件